Две сили са в опозиция на международните пазари

- Финансов компас

- Източник: MarketScreener

- Автор:

Снимка: MarketScreener

Снимка: MarketScreener

(Седмичен пазарен коментар 18.05)

Индекси

През последната седмица всички географски райони загубиха позиции.

В Азия Nikkei загуби 0,7%, Shanghai композит - 0,9%, а Hang Seng - 1,8%. В Европа загубите бяха по-значителни. CAC40 регистрира седмична загуба от 5,1%, Dax падна с 3,5%, а Footsie - с 1,8%. За периферните страни от еврозоната Португалия падна с 4,8%, Испания загуби 2,5%, а Италия - 2%.

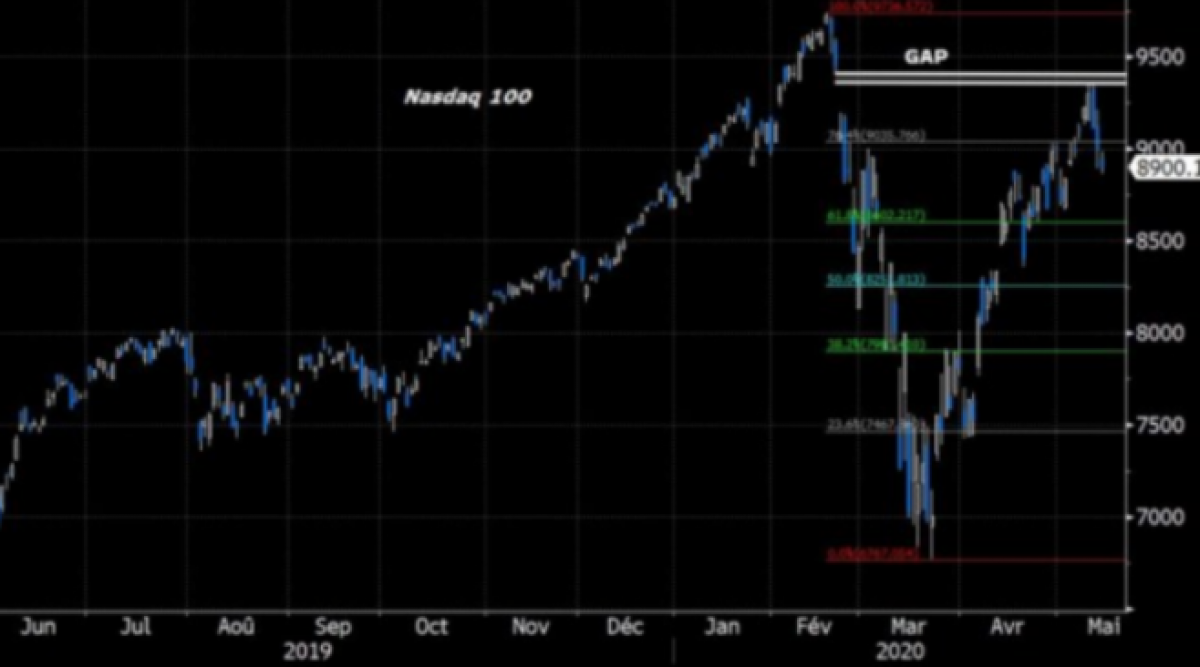

В САЩ индексите се представиха по-добре. Dow Jones загуби 2,9%, S&P500 - 2,6%, а Nasdaq100 потвърди своята издръжливост със спад от само 1,4%. Индексът на технологичните запаси поддържа печалба от над 4% от 1 януари.

Стоки

Международната агенция по енергетика (IEA) беше по-малко песимистична в прогнозите си за спад в търсенето на петрол през 2020 г., благодарение на облекчаващите ограничения за локдаун. Очаква се търсенето да спадне с 8,6 милиона барела на ден (bpd) според месечния доклад на международната организация, което е с 690 000 повече от миналия месец. Тази по-малко песимистична перспектива идва на върха на изненадващия спад на американските запаси (първи спад от януари), което позволява на петролните пазари да спечелят някои позиции. По този начин Brent се търгува за около 32 USD, докато WTI се търгува за около $ 28 за барел.

Златото остава много търсено и се движи към годишните си максимуми от 1736 щатски долара за унция. Среброто предлага изход от предишния си спад и аванси до 16,22 USD.

От друга страна, цените на индустриалните метали остават под натиск, подкопани от търговското напрежение между Пекин и Вашингтон. Медта падна до 5155 щатски долара, а алуминият и никелът съответно до 1433 долара и 12084 долара.

Пазари на акции

Представянето на Nasdaq 100 от ниската точка на 23 март ще влезе в историята. Оттогава индексът е достигнал 2600 пункта увеличение, за да стигне 9300 пункта. Всички психологически съпротивления, обаче, не можеха да се противопоставят на силата на възходящото движение. Този възход се характеризира с динамичността си с положителна средна стойност от 80 пункта на ден.

Техническите гиганти продължиха да играят активна роля в покачването на технологичния индекс. Печелившите компании в обикновени ситуации, както и в кризисни периоди (Apple, Alphabet, Microsoft, Amazon и Facebook) представляват близо 50% от общия състав на индекса, публикуван в Times Square. Те представляват близо 6,2 трилиона долара, или 50% от общата капитализация на 100-те най-големи технологични запаси. PER е 42 пъти по-нисък от NBI със среден индекс от 30, представляващ премия за качество и растеж.

Пазар на облигации

Макар лихвените проценти обикновено да се търгуват при седмични ниски нива, пазарите на облигации са в странична тенденция. В Европа основните показатели все още се търсят от инвеститорите, като Bund търгува на база -0,54%, докато OAT едва поддържа отрицателната си доходност на -0,04%.

В Италия натискът намалява върху 10-годишната облигация (1,80%), което е от полза за Испания (0,20%). След различни песимистични доклади за печалбите по прогнозите на БВП на Великобритания, търсенето на 2-годишни държавни облигации рязко се увеличи, изтласквайки доходността от този падеж в отрицателна територия. Въпросната държавна облигация спадна от 0,35% в началото на март до -0,03% доходност, докато 10-годишният показател донесе 0,20%.

Това може да бъде предвестник на развитието на курсовете в Съединените щати. Въпреки речта на председателя на Федералния резерв Пауъл, която уверяваше, че страната му не обмисля подобен сценарий, пазарът изглежда все по-загрижен от тази тенденция и вече можем да видим облекчение както в краткия край на кривата на доходността, така и в 10-годишния САЩ на 0,61%.

По-слабо повлияна от стреса, Швейцария от своя страна поддържа добри условия за заеми, като доходността се стабилизира на -0,57%.

Паралелно с нискодоходните пазари за държавни облигации, кредитът се развива добре, тъй като инвестиционните ценни книжа с висока доходност продължават да предлагат привлекателна доходност, въпреки секторните рискове.

Forex пазар

Валутният пазар запазва сегашната си структура с укрепването на твърдите валути, като трите съответни стойности (долар, йена и швейцарски франк) се неутрализират взаимно в своите борси. Двойката USD/JPY е балансирана на 1,07, докато двойката USD/CHF дублира движението при 0,97.

Почти несъществуващата разлика в лихвените проценти между еврото и швейцарския франк все още тласка Forex търговците към по-силната швейцарска валута. В резултат на това единната валута достигна 5-годишно дъно спрямо швейцарския франк при 1,05 CHF. Упадъкът е постепенен през последните две години.

Летаргията на долара продължава. Основният курс се движи между две строги граници (1,098 USD и 1,077 USD). Страховете от разпадане на еврозоната след решението на германския съд миналата седмица всъщност не оказаха влияние върху обменния курс.

Паундът от своя страна отслабва спрямо силни валути: 1,22 спрямо долара или 1,19 спрямо швейцарския франк, което кара паунда да загуби около 200 базисни точки на всеки от курсовете.

В зараждащата се зона бразилската валута все още е под натиск и губи позиция спрямо 5,90 BRL.

Икономически данни

Седмицата не беше много наситена по отношение на европейската статистика.

Индексите CPI и PPI в Германия бяха смесени, съответно + 0,4% и -0,7% (срещу + 0,3% и -0,6% очаквания). Германският БВП беше в съответствие с очакванията при -2,2% и тласна Германия в рецесия поради коронавируса.

За еврозоната индустриалното производство е спаднало с 11,3% (консенсус -12,3%), БВП е намалял с 3,8%, докато търговският баланс е по-добър от очакваното (23,5 милиарда спрямо 17,2 милиарда очаквано).

В Китай данните бяха смесени. Продажбите на дребно спаднаха със 7,5%, безработицата нарасна до 6%, но промишленото производство се повиши с 3,8%, докато пазарът очакваше + 1,5%.

В САЩ седмичните регистрации за безработица бяха 2981 хил. (очакваха се 2500 хил.). Продажбите на дребно са спаднали с 16,4% (консенсус -12%), промишленото производство е спаднало с 11,2%, а индексът за производство на Емпайър Стейт е спаднал до -48,5 (очаквано -65).

Акцентът на седмицата беше намесата на Джером Пауъл, който посочи, че за момента ФЕД не обмисля използването на отрицателни ставки, потвърждавайки въпреки това поддържането/засилването на мерките за подкрепа.

Две сили са в опозиция

Икономиката се възобновява с малки стъпки. Въпреки неотдавнашно предупреждение от индексите, две сили продължават да се противопоставят една на друга: от една страна, рязкото влошаване на макроикономическите условия, като падането на PMI, и от друга, неограничените намеси на централните банки и правителствата.

Тези мерки за подкрепа представят по-рисково, но силно и целенасочено разпределение сред инвеститорите, дори ако китайско-американските схватки се появяват и добавят нестабилност към цените на активите.

По отношение на тази здравна криза, която има съвместно въздействие върху търсенето и предлагането, следващите седмици без съмнение ще дадат отговор на въпроса дали тази историческа фаза представлява циклична рецесия, или секторен шок.

Още по темата във

facebookСподели тази статия в:

Испанският премиер Педро Санчес се оттегли от обществени задължения

Продадоха за € 30 милиона картина на Густав Климт, изчезнала преди век

Русия блокира проекторезолюция на ООН срещу разполагането на ядрени оръжия в космоса

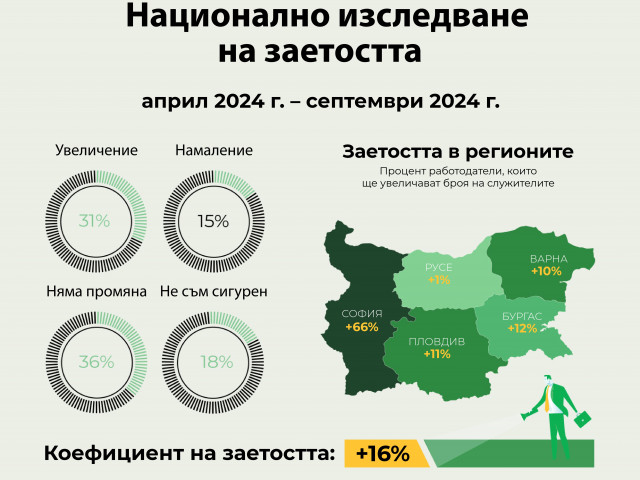

Компаниите в страната изнемогват от липсата на човешки капитал

Избягали военни коне вилняха днес из Лондон

Русия е увеличила доставките на газ по газопроводи за ЕС

Франция и Белгия рискуват да понижат кредитния си рейтинг

5G покритие на цялата автомагистрала „Струма“ се изгражда по европейски проект

Западните санкции срещу Русия – не за всички и не за всичко

КЕШ клуб

300

3 000

30 000